Puede ser que nuestro proyecto, por muy innovador que sea, no pueda ser ejecutado por no tener la tecnología adecuada, o mano de obra cualificada, o simplemente no los podemos pagar. Por eso, antes de lanzarte, analiza la viabilidad técnica productiva, así como su sostenibilidad, para reducir el riesgo de una mala decisión.

*Si alguna diapositiva se visualiza en gris, pincha en alguna de las teclas del zoom ( – ) o ( + ), y ya la podrás visualizar sin problemas.

LA VIABILIDAD TECNOLÓGICA PRODUCTIVA

La viabilidad técnica productiva indica que disponemos de los medios técnicos, humanos y económicos necesarios para llevar a cabo la idea, ya sea producir o prestar un servicio, y tomar decisiones más eficientes teniendo en cuenta la previsión de ingresos:

- ¿Tenemos la tecnología y el personal cualificado para el proyecto con eficiencia y productividad?

- ¿Su diseño permite atender necesidades con sostenibilidad social y ambiental?

- ¿Qué inversión y costes, incluido el personal, necesita? ¿Cuándo recupero?

- ¿Qué umbral mínimo debo vender, para cubrir costes y tener beneficio?

- ¿Cubre el precio el coste Unitario? ¿Tendré beneficios con las ventas esperadas?

- ¿Sería mejor comprar fuera o producir todo por mis medios?

En definitiva, debemos demostrar que se puede hacer y contamos con los recursos; que genera utilidad a la sociedad, y contribuye a mejorar el empleo y el bienestar; que es duradero y respeta el cuidado del planeta; buscar un beneficio justo para ser viable, no la especulación y apostar por proveedores locales, que aseguren el abastecimiento.

INVERSIONES NECESARIAS

Concepto, tipos de inversiones y elementos

Hablamos de inversión a adquirir activos de cierta duración (más de un año) para su actividad, materiales (local o maquinaria), inmateriales (licencias, programas) o financieras (acciones, bonos).

Las inversiones se hacen en distintos momentos y con distinto fin: para crear una empresa (iniciales), para realizar su actividad (funcionamiento), mantener la capacidad productiva o reponer lo que se deprecia o deteriora (mantenimiento, amortización) o crecer (ampliación).

Las inversiones se imputan al gasto anual a través del concepto de amortización, dividiendo el desembolso entre el numero de años de vida. Como su importe se desgrava como gasto, la Agencia Tributaria publica una tablas con un coeficiente máximo de amortización y un máximo de años.

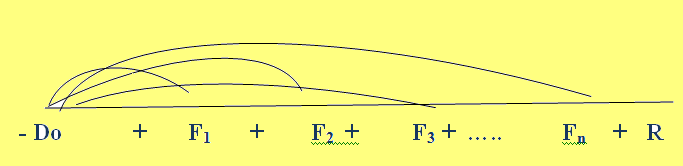

En cualquier caso, toda inversión supone inmovilizar recursos durante un periodo, durante el cual se genera una corriente de pagos y cobros: Do + F1 + F2 + F3 + …+ Fn + R

- Desembolso inicial (Do) cantidad que paga en la adquisición

- Duración temporal (n) en la que produce saldos de caja

- Flujos de caja (Fi): entradas /salidas de capital por la ejecución del proyecto de inversión

- Valor residual(R) al final de la inversión (se suma al último flujo de caja).

Métodos de selección de inversiones:

A menudo se plantean distintas opciones de inversión, que plantea un problema de elección, teniendo en cuenta que los recursos son limitados. Para ayudarnos vemos algunos métodos:

1) El Pay-Back calcula el tiempo en que se recupera el desembolso inicial (suponiendo que el valor no cambia), eligiendo siempre aquella inversión que tarda un plazo menor.

Cuando los flujos de caja (lo que gana cada momento) son constantes, el tiempo de recuperación se calculará dividiendo la inversión entre el valor del flujo de caja: T= Do/ F.

Si los saldos son diferentes, se van descontando hasta cubrir el desembolso inicial y ver en qué momento recuperamos la inversión inicial.

2) Valor Actual Neto (VAN) sabe que el dinero pierde valor (inflación) y por eso actualiza los saldos. Para ello usa un tipo de actualización o descuento (i) constante o diferente en cada periodo

VAN =- Do+ F1/(1+i) +F2/(1+i)2 +…+Fn /(1+i)n

Desde un punto de vista económico, solo será viable si arroja un VAN positivo, eligiendo siempre el VAN más alto. Desde la búsqueda de la sostenibilidad social y ambiental, será viable si implica inversiones éticas, estables no especulativas, que generen un valor positivo sobre el entorno.

El análisis de costes de producción

Los costes son gastos generados por el consumo de factores necesarios en la actividad. Su evaluación es importante porque permite ver si hay beneficio (diferencia de ingresos y gastos), el mínimo de producción para cubrir gastos, si conviene comprar o producir por nuestros medios algo, si somos productivos, etc. Información útil, como vemos estos 2 genios de la viñeta. el Roto y Forges:

Cambian con la actividad (no es igual una fábrica que un servicio web) y situación encontrada:

- Supongamos que no tengo un bien que necesito y lo tengo que comprar a un proveedor externo, siendo por ello Explícitos. Por contra, si es algo de mi propiedad y no tengo que pagarlo, tengo que valorarlos como Implícitos, por su Coste de oportunidad.

- Supongamos que estoy haciendo cuentas para el año próximo y al valorar un coste aun no se cuánto supondrá porque aun no he contactado con el proveedor: son costes Estándar «estimados a priori» antes de su consumo. Por contra, serán Reales “a posteriori” si lo hago una vez pagados

Si analizas tus gastos y qué papel juega cada partida en la actividad de tu empresa, intentando identificar cómo se incorporan en cada unidad al producto final, veras:

- Gastos de Explotación: que a su vez serán de producción (materia prima, mano de obra) y comerciales (transporte, almacén). Algunos, como los materiales, se identifican en cada unidad producida (Directos) y otros como la luz, la afectan al proceso conjunto (Indirectos)

- Gastos Generales, a su vez financieros (intereses por el capital) y de Administración (papeleo).

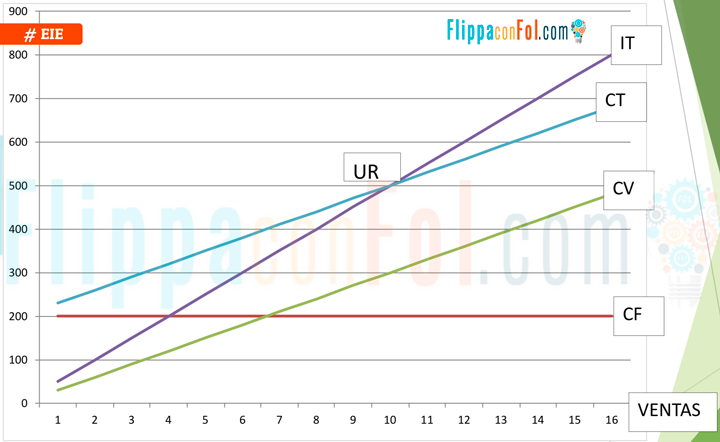

Ahora piensa qué pasaría si aumentases la producción: ¿aumentarían todos los gastos igual? Para ello debemos diferenciar los Costes variables, que aumentan al subir al producción (ej. materias primas) y Costes fijos, que por el contrario no varían. Así quedarían y cómo afectan al coste medio.

Coste Total: C. Fijos+ C Variables Totales= CF + CV unitarios *Q unidades producidas

Coste Medio o unitario: CT dividido por unidades producidas. CT /Q = CV unitario+ CF/Q

De todos modos, conviene aclarar que muchos costes como el trabajo, tienen un coste fijo (Salario Base y sus cotizaciones) y una parte variable (primas de producción, H. extras) Además, a largo plazo todos los costes se convierten en variables, ya que podría ampliar el locales, instalaciones, plantilla, etc.

Recordemos algunos conceptos que nos serán de utilidad

Sería necesario medir las EXTERNALIDADES positivas y negativas. O lo que es igual, el Coste por el impacto ambiental y social negativo (ej. contaminación, despidos…); e igualmente añadir el beneficio que se genera sobre el entorno (empleo, I+D+I, eficiencia energética, etc.).

Decisiones de producción

Productividad y precio de venta

El objetivo de cualquier proceso productivo es ser lo más eficiente posible, entendido esto como obtener el máximo provecho de los recursos, para contribuir a maximizar el beneficio.

La productividad es el indicador que nos va a medir la eficiencia. Es decir, es una medida que nos indica el rendimiento que han tenido los factores productivos empleados (trabajo, tierra, maquinaria) aunque lo más común es hacerlo con el trabajador, ya se mida en unidades físicas o monetarias

- Valor monetario = Valor de la producción / Coste de factores productivos

- En unidades físicas = Unidades de producción / horas de trabajo empleadas

Así pues, una cosa es la producción (cantidad de productos obtenidos por los factores productivos) y otra la productividad (relación entre dicha producción y los recursos utilizados)

Una vez calculada la productividad podemos comparar distintivas opciones o periodos, analizando la tasa de variación, anual, trimestral, etc. Variación anual = (Productividad año 1 – P. año 0) / P. año 0.

No se trata de producir más, sino de producir mejor, de la forma mas eficiente, con menos esfuerzo, para ganar en calidad de vida en las sociedades avanzadas.

¿Cómo mejorar la productividad, de forma sostenible?

- Mejorar la cualificación del personal por formación inicial y continua.

- Invertir en innovación tecnológica productiva, en I+D+i (investigación, Desarrollo e Innovación), equipos y sistemas eficientes.

- Mejora de la organización, para eliminar los tiempos de espera en los procesos.

Ej. digitalización, automatización, eliminando la rigidez en las organizaciones y equipos.

Un buen análisis de gastos, nos ayudará a marcar un precio de forma objetiva, asegurando el beneficio.

Una vez calculado el coste unitario o coste medio (aunque también puede hacerse con el coste marginal), añadiremos el margen de beneficio que deseemos obtener al vender una unidad de producto, sin olvidar que al precio de venta hay que añadir los impuestos indirectos correspondientes (IVA).

C Medio + (margen % x CMedio) = Precio= C Medio (1+margen comercial%)

El punto muerto o umbral de rentabilidad y el apalancamiento operativo

El Umbral de rentabilidad es el volumen de ventas que permite cubrir todos los Costes Totales de producción de un periodo (normalmente un año) y a partir de la cual la empresa empezará a obtener beneficios. Por tanto, en esa cifra de ventas, los Ingresos son iguales a los Costes.

Para su cálculo partimos de la siguiente expresión:

Umbral de rentabilidad. Beneficio(B)=Ingreso total (IT)–Coste Total (CT)

IT= Precio unitario de venta (P) x Unidades vendidas (Q)

CT= C Fijo + C. Variable Total (e.d. CV unitario (CVu) x Cantidad (Q)

P x Q= (CF + CVu x Q); Q= CF/ (p-Cv)

Gráficamente, representaremos en unos ejes de coordenadas los Costes y los Ingresos, donde van cambiando en función de las cantidades vendidas.

Esta fórmula nos ayuda también a decidir si es mejor externalizar (adquirir fuera) una parte del proceso (servicio, factor productivo o componente) o por nuestros medios. Para ello comparamos el coste de hacerlo fuera (Q x Precio compra) y dentro (CF+CV unitario x Q) y elegir el mas bajo.

Para saber la cantidad desde la que nos interesa fabricarlo, basta con igualar las expresiones y deducir Q*.

(Q x Precio compra) = (CF+CV unitario x Q) ➡️ Q*= CF/ (p-CV unitario), en la que ya habremos cubierto los costes fijos y solo tendríamos costes variables.

El apalancamiento operativo mide la variación porcentual del beneficio al aumentar las ventas, y será mayor cuando mayor sea el peso de los Costes fijos y más cerca estemos del UR necesario.

MODELOS SOSTENIBLES Y DE BASE TECNOLÓGICA

Los modelos de Base Tecnológica son aquellos que usan tecnologías innovadoras para crear productos, servicios y sistemas que satisfacen las necesidades actuales:

- Empresas de Base Tecnológica (EBTs): Se basa en la aplicación de conocimientos científicos o tecnológicos para innovar y explotar resultados de investigación.

- Servicios de subscripción que ofrecen por ello acceso a contenidos y aplicaciones.

- Servicios basados en la nube: Netflix, Spotify Almacenamiento de datos, software como servicio (SaaS) usando plataformas en la nube, como Google Workspace o Microsoft 365.

- Comercio electrónico (e-commerce) aprovecha la facilidad de compra online para ampliar clientes potenciales, ajustándose a cualquiera (en España, el 35% de comercios).

- Marketplaces-en plataformas conecta proveedores y consumidores para facilitar servicios, información o colaboración, ej. Amazon, AliExpress.

- Economía colaborativa: intercambian servicios o bienes entre sujetos por plataformas digitales, ej. Uber, Airbnb, BlaBlaCar.

Los modelos sostenibles de base tecnológica incorporan el equilibrio económico ecológico, y social para atender necesidades actuales sin comprometer futuras generaciones. Buscan la equidad, la justica social, la eficiencia energética y el reciclaje, para reducir la contaminación y promover un desarrollo más equitativo y respetuoso con el entorno.

Para valorar la sostenibilidad ambiental podemos someterlo al examen de las 5 R’s:

- Mi producto es de calidad y durabilidad (no de usar y tirar ni de obsolescencia) para reducir el consumo y los desechos. Permite ser reparado asegurando la provisión de componentes necesarios y gracias a sus componentes puede ser reutilizado en un nuevo uso y ser reciclado en nuevos productos, reduciendo así a la extensión de vertederos.

- En su producción he rechazado usar materiales y procesos contaminantes, he usado material reciclado y reutilizado parte de los recursos evitando su desecho, he reducido el consumo de bienes, mediante equipos y materiales duraderos y de menor impacto ambiental y procuro reparar maquinaria y productos dañados en lugar de reemplazarlos,

Supone usar el diseño y la tecnología en favor de las personas, sus necesidades reales (no el consumismo irracional) que mejoren la vida y respeten los derechos laborales y los derechos humanos (igualdad de condiciones entre personas, no uso de trabajo infantil, etc.)

Se trata de dirigir la tecnología digital y la inteligencia artificial hacia un mundo más sostenible, justo, pacífico y equitativo: acceso a la educación, sanidad y servicios en zonas que tradicionalmente han estado aisladas, personalizar tratamientos y optimizar cirugías a través de la cirugía robótica y la planificación 3D, mejora de las cosechas, con un uso más eficiente de los recursos, etc.)

Pero también debe plantear debates éticos, como la amenaza a la privacidad y la seguridad daña los mercados locales y la brecha digital y la desigualdad por el uso de algoritmos que reproducen información no contrastada y multiplican las diferencias.

Más temas de Empresa e Iniciativa Emprendedora

Búsqueda Activa de Empleo

Las Competencias para la Empleabilidad

Emprendimiento, Innovación y Sostenibilidad

El Entorno del Proyecto Emprendedor

Estrategia de Marketing para clientes

Fuentes de Financiación para el Proyecto

La Viabilidad del Proyecto Emprendedor

Los Agentes del Proyecto Emprendedor