En el funcionamiento habitual de la empresa, debe gestionar documentos de distinto signo y con distintos fines, sin la cual no podría funcionar de un modo ordenado. Muchos se quedan dentro de la empresa, pero otros salen para acreditar sus obligaciones y facilitar su transparencia (para accionistas, agentes sociales y por la administración pública) por lo que debe guardar unos requisitos de forma y unos plazos exigidos legalmente. A eso se añade el deber de cumplir obligaciones fiscales, sin los que no se podrían pagar pensiones, sanidad y educación , entre otras cosas. Recuérdalo la próxima vez que el YouTuber ese tan famoso trate de justificar por qué se ha ido a Andorra.

LOS DOCUMENTOS EN LA EMPRESA

Los documentos de compraventa en la empresa

Para llevar a cabo sus operaciones comerciales con seguridad, debe llevar unos documentos básicos.

El Pedido

Es el documento por el cual el cliente formula un pedido de compra al proveedor de bienes o servicios, con unas características, a un precio y en una fecha concreta, sin que obligue a realizar la operación. Se extiende por duplicado (uno para cada parte), firmado y sellado, aunque hoy se emite online. El vendedor puede responder con una carta o documento de confirmación de pedido, sobre todo si han cambiado las condiciones de una petición previa, para que el cliente de su visto bueno antes de su fabricación o envío. (tienes los datos en la presentación anterior

El Dropshipping es un método de envío y entrega de pedidos minoristas donde no es necesario que la almacene en tienda los productos que vende. Lo compra de un tercero y lo envía directamente al cliente.

El Presupuesto

Documento informativo (sin obligar a su realización) que emite el prestador de un servicio ante la petición de un cliente detallando: los Datos del cliente y prestador (NIF/CIF), concepto (detalles del producto o servicio, materiales utilizados, etc.), importe, IVA (base imponible, tipo y cuota), plazo de finalización, Condiciones de pago y servicios o garantías adicionales.

El Albarán

Es el documento que acredita la la entrega de la mercancía. Sirve al vendedor como justificante de que la mercancía ha sido entregada correctamente, y al cliente para para comprobar que lo que recibe coincide con lo que pidió (también la empresa transportista puede entregar una nota de porte). Se extienden 4 copias: una se queda en almacén (para registrar la salida), otra, para el departamento de ventas (para efectuar la posterior facturación) y dos copias para el cliente, de las cuales devuelve una firmada. Si el cliente no está de acuerdo con lo recibido, puede no firmar el albarán y devolver el pedido, o firmarlo indicando en observaciones las anomalías. A su vez puede ser un albarán valorado, donde se indican los precios y el importe total, y albarán sin valorar que sólo contiene datos de los productos, sin precios:

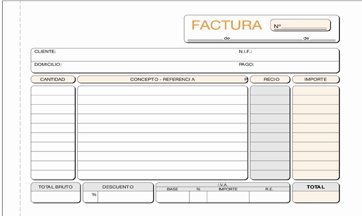

La Factura

Documento que acredita a compraventa de bienes o servicios desde un punto de vista legal, contable y fiscal. La extiende el vendedor por duplicado al cliente (uno para cada parte). Debe incluir los datos fiscales de las partes, número y fecha de factura, importe de la mercancía o servicio y su descuento, base imponible, tipo de IVA y cuota resultante, porcentaje de retención en el IRPF (en caso de profesionales y lo ingrese la empresa destinataria de la factura) total facturado y condiciones de pago.

Puede emitirse simplificada si su importe es inferior a 400€ o inferior a 3000€ en ciertas operaciones (ventas al por menor o a domicilio, discotecas, peluquerías y estéticas, etc.). Deben conservarse 6 años (4 años a efectos de IVA y 5 para IRPF). Cuando se efectúe de forma electrónica el consentimiento de las partes se hace por firma electrónica legal.

Los documentos de pago

Son aquellos que la empresa utiliza para realizar pagos-cobros operaciones comerciales y financieras.

El Recibo

Es el documento donde el vendedor reconoce que ha cobrado una deuda y su extinción parcial o total por el cliente. Sirve así de prueba legal (para quien paga) y de registro contable (para quien cobra) por lo que se emite por duplicado.

No hay un modelo oficial exigido legalmente. Generalmente van en talonarios con dos partes: Recibo que se entrega al pagador y Matriz con los datos (número, nombre del pagador, cantidad y motivo del pago) que queda en el talonario. También existen recibos simplificados expedido por máquinas

El Cheque

Es una orden de pago inmediato del cliente u otro agente (emisor-librador) a la empresa u otro acreedor (tomador) con mediación del banco (librado) donde tiene el saldo en cuenta corriente (aunque puede ir en descubierto, generando una deuda con el banco).

Si va nominado solo lo puede cobrar la persona citada pero si va al portador ojo con perderlo porque lo puede cobrar cualquiera. Si es conformado se puede cobrar en efectivo, pero también puede exigir que se abonar en cuenta (no puede cobrarse en efectivo). Al igual que en el pagaré y la letra de cambio, como garantía del pago de puede existir un avalista (pero no es obligatorio)

El Pagaré

Es una “promesa” de pago vinculante (por lo que no vale lo de “se me ha olvidado”) del deudor (que lo emite y lo firma) al tomador o beneficiario, en una fecha (si no se indica fecha, se cobra en cualquier momento).

Es el título más cómodo para documentar uno o varios pagos aplazados y puede emitirse al portador o endosable, cediendo el cobro a un tercero).

Letra de cambio

Es una orden de pago del vendedor (librador), para que uno de sus clientes o deudores (librado) pague una cantidad en lugar y fecha a un beneficiario (tomador). Permite así cobrar a un deudor que carece de liquidez, pero tiene cobros pendientes de otros deudores. Como debe hacerse en papel timbrado oficial, asi que debes pagar el impuesto de Actos Jurídicos Documentados.

Transferencia bancaria

Orden de un cliente a su banco, para que traslade una cantidad de sus fondos a otra cuenta (de la misma o de otra entidad) propiedad del vendedor (que suele incluir el cobro de una comisión a cargo de uno, o ambos intervinientes, y cuando afecta dos entidades distintas opera la compensación interbancaria, que puede demorar el cobro unos días.

Tarjetas bancarias

Si es de débito permite efectuar el pago (y el cobro) al contado, y el descuento instantáneo de la cuenta del titular. Si es de crédito los fondos se detraen en un plazo breve (1 mes aprox.), por lo que actúan como préstamos y conlleva comisión e interés.

Bizum

Es un servicio de pago instantáneo de compras, pago de servicios y entre particulares, siempre que ambos tengan una cuenta en los bancos que colaboran con el proyecto y aceptan su utilización. Es un sistema vinculado a un número de teléfono y una cuenta bancaria (que no es necesario conocer) e integrado directamente en la aplicación del banco (sin necesitar una app extra).

LOS IMPUESTOS EN LA EMPRESA

A nadie le gusta pagar impuestos, lo que pasa es que sabemos que es necesario. Pero no todo lo que se paga al Estado son Impuestos, aunque mucha gente lo meta todo el el mismo saco.

En sentido estricto, un impuesto es un tributo al que quedamos obligados por nuestra capacidad económica o por realizar actividades que lo demuestran, sin recibir por ello ninguna recompensa directa (aunque evidentemente, con ellos se paga bienes y servicios públicos, como al sanidad o la educación).

Así por ejemplo, no es un impuesto el pago de una tasa por una matricula universitaria, o por un permiso de obras, ya que en ambos casos, en realdad estamos pagando por un bien o servicio a cambio.

Los impuestos son competencia exclusiva del Estado aunque puede ceder su gestión en la administración local y autonómica. Como excepción País Vasco y Navarra, disponen de cierta autonomía fiscal.

Hay que diferenciar entre impuestos directos que recaen sobre la renta (IRPF), el patrimonio y los beneficios de particulares y sociedades (Impuesto de Sociedades) y los indirectos, que recaen sobre hechos concretos (ej. IVA que recae sobre el consumo) sin importar la renta de la persona.

En todos aparecen los siguientes elementos:

- Hecho imponible: circunstancia que da origen a la obligación de pago (ej. el hecho de ganar dinero)

- Sujeto pasivo: persona física o jurídica obligada al pago.

- Base Imponible: cuantía sujeta, que una vez aplicadas posible deducciones o recargos, se denomina Base Liquidable.

- Tipo Impositivo: porcentaje aplicado sobre la Base Liquidable.

- Cuota Tributaria: cuantía a pagar= Tipo Impositivo x Base Liquidable.

Recuerda que para que Hacienda te fiche como empresario o profesional o debes pedir el Alta Censal, y comunicar cuando cambien tus datos.

EL IVA ( Impuesto sobre el Valor Añadido)

Es un impuesto indirecto sobre consumo final, donde las empresas actúan como intermediarias entre el consumidor y Hacienda (no es por tanto la empresa quien lo paga, sino quien lo recauda).

Regímenes

- Simplificado: persona física incluida en el Régimen de estimación objetiva de IRPF (Agricultura, ganadería y pesca; bienes usados, objetos de arte). Calcula la cuota por módulos.

- Recargo de equivalencia: obligatorio para los comerciantes minoristas personas físicas. El proveedor repercute el IVA oportuno más el recargo de equivalencia (5,2% al general, 1,4% al reducido y 0,5% al supereducido), quedando el minorista exento de presentar declaración.

- General- ordinario: los no incluidos en apartados anteriores.

Tipos de gravamen

Los tipos se aplican de forma variable, según los diferentes bienes servicios

- Súper reducido, 4% (ej. alimentos de 1ª necesidad),

- Reducido, 10% (ej. alimentos, VPO, bienes básicos)

- El general, 21%.

Las empresas cuando compran o tienen un gasto, soportan un IVA y lo anotan en el libro de Facturas Recibidas; cuando venden o tienen un ingreso, le cobran el IVA al cliente, que anotan en el libro de Facturas Emitidas.

LA empresa debe entregar en hacienda la diferencia entre el IVA soportado por las compras y gastos y el IVA repercutido a los clientes, que suele ser positivo (a ingresar) ya que el precio de compra suele ser inferior al precio de venta. Esto se hace en pagos fraccionados trimestrales (mensual en grandes empresas) en abril, julio; octubre y enero, que debe acompañarse del resumen anual. Si resultase negativa, se compensará en el siguiente trimestre y si la anual es negativa, se devolverá.

Impuesto sobre la renta de personas físicas

Tributo de carácter personal y directo sobre la renta de las personas físicas, según su naturaleza y sus circunstancias personales y familiares, bajo los principios de igualdad, generalidad y progresividad

Sus elementos:

- Hecho imponible: renta obtenida por el Sujeto pasivo (persona física, individual, comunidad de bienes o sociedad civil)

- Base Imponible: totalidad de sus rendimientos netos de trabajo y del capital, con independencia del lugar en que se produzcan y la residencia

- Tipo Impositivo: variable, según la situación y renta del contribuyente (que marca también el mínimo exento) con 6 tramos desde 2021 (Escala general: 9,5 – 24,5); para rentas de trabajo: 19- 47; tipos fijos: ejemplo, 15% para profesionales, y 7% los 3 primeros años de actividad)

- Periodo impositivo: es el año natural y se devenga el 31 diciembre, aunque el empresario realiza pagos fraccionados en 4 trimestres

Modalidades para la estimación del rendimiento

Cuenta con dos regímenes (incompatibles entre sí) para calcular el rendimiento de la actividad

a) Objetiva: estima el beneficio según unos módulos indicadores (plantilla, local,…), por lo que no hace falta presentar cuentas (eso quita papeleo). El problema es que solo pueden acogerse algunas actividades (ejemplo, bares, fruterías, etc.) cuyos rendimientos íntegros no superen 250.000€ (o 125.000 si entregan factura a empresarios). Con la entrada del nuevo sistema de cotización por ingresos reales en el RETA, todo el que haya estado dado de alta como autónomo, debe presentar declaración (no hay exenciones)

b) El modelo de estimación directa: se aplica a quienes no se acojan a estimación objetiva. Se calcula el rendimiento a partir de sus ingresos íntegros los gastos, por lo que deben llevar todos los documentos contables y registrales, según la actividad. Aunque si los rendimientos no excedan 600.000€ se aplica el modelo de estimación directa simplificada, que tiene menos papeleo.

La Declaración anual de IRPF debe presentarse entre el 02 de mayo y el 30 de junio, salvo que resulte a ingresar que será el 23 de junio. Puede solicitarse el borrador de la declaración desde abril.

El empresario individual debe ir abonando cada trimestre cantidades a cuenta cantidad en concepto de “pago fraccionado”, para la declaración correspondiente posterior (enero, abril, julio y octubre)

Si realizó compras o ventas con algún cliente o proveedor por valor superior a 3000€ a lo largo del año, debe realizar la declaración de operaciones con terceros (ahí es cuando Hacienda contrasta sus facturas y te pilla si defraudas) de forma trimestral (abril, julio, octubre y enero) y anual antes del 1 de marzo.

En los mismos plazos trimestrales presentará la Declaración de Retenciones a cuenta de IRPF cuando abonen rentas (eso que quitan en la nomina al trabajador) y un resumen anual, antes del 20 de enero del año siguiente.

El Impuesto de sociedades (IS)

Este impuesto recae sobre las empresas con forma de sociedad de cualquier residencia. No es progresivo como el IRPF (según renta), sino que se aplica el mismo tipo, y solo varía según el tamaño de empresa.

Elementos:

- Hecho imponible: obtención de beneficios sea cual sea su origen.

- Sujeto pasivo: persona jurídica (exentos entes del sector público, con exención parcial las entidades sin ánimo de lucro (ONG, asociaciones patronales y sindicales)

- Base Imponible: beneficios del ejercicio, a partir de los datos de su contabilidad.

- Tipo impositivo general 25%. Tipos especiales: 20% cooperativas fiscalmente protegidas, 15% entidades de nueva creación (primer año), 10% entidades sin ánimo de lucro y de mecenazgo, 1% Sociedades y Fondos de Inversión y de activos bancarios (inclusive SICAV). (Bonifica: Ceuta y Melilla, cooperativa protegidas, SOMICIS, prestación servicios públicos locales)

- Periodo impositivo: el ejercicio económico, sin exceder 12 meses y se devenga el último día de este periodo, pero se realizan pagos fraccionados trimestrales

Recurso: EL PAPEL SOCIAL DE LOS IMPUESTOS

Actividad de Documentación y fiscalidad en la empresa

La seguridad en los pagos de cualquier negocio, manteniendo la confidencialidad de los datos, es decisivo para el éxito de las transacciones, lo que exige instrumentos como las pasarelas de pago en los comercios online y los TPV para pago con tarjeta en los comercios, que permiten configurar las barreras de seguridad para validar las transacciones: sistema de generación de claves, token, PIN, firma manuscrita, tarjeta de coordenadas, contraseña, e incluso CAPTCHAS (Completely Automated Public Turing test to tell Computers and Humans Apart), para asegurar que se trata de una persona y no una máquina.

Más sofisticados son los controles de entidades y organismos anti fraude para detectar posibles brechas de seguridad en pagos. Software que monitoriza en tiempo real las operaciones con sus tarjetas y, caso de detectar movimientos sospechosos, activan un protocolo de alerta que puede obligar a revisar todas las operaciones ejecutadas en un período, avisar a los clientes, bloquear un rango de tarjetas o solicitar intervención de las autoridades.

Deben revisar periódicamente su política de seguridad para ser lo más ágiles posible (como la cartera online de iupay, pay pal o bizum) sin agotar al cliente, al que se exige aportar cantidad de información personal que puede incomodar y disuadir las ventas

El IVA: el Gran Hermano que manda a Hacienda la foto instantánea de lo que hacen las empresas

Como sabrás muchas empresas esquivan ciertas obligaciones con prácticas irregulares, cuando no ilegales, rezando porque no se presente un inspector. Pues bien, ya no será un inspector quien te saque los colores, sino una máquina (Suministro Inmediato de Información- que suprime los clásicos “libros de IVA” y los modelos 347 de operaciones con terceros, 340 de información sobre Libros Registro y 390 de resumen anual del IVA). Ésta va a procesar (y a cruzar datos entre empresas proveedoras o clientes) la información masiva en tiempo real (sin dar tiempo a que se “maquille”) y en caso de ser incorrecta, dará la voz de alarma. De momento afecta a grandes empresas, siendo voluntario para el resto, pero cuando veas las barbas de tu vecino cortar…

Esto sin duda supone una potente herramienta de lucha contra el fraude, que además puede aportar datos sobre otros impuestos, como Sociedades, o sobre las deducciones fiscales de las empresas.

Hacienda somos todos…. ¿o no somos todos?

A nadie le gusta pagar, eso está claro, pero si queremos tener un Estado solvente, que invierta en infraestructuras y en servicios públicos de calidad, que ayude a los ciudadanos y a las empresas a afrontar situaciones críticas y sirva de motor económico, …no queda otra.

Ahora bien: ¿quién debe soportar mayor carga fiscal? ¿Cómo debe diseñarse el sistema fiscal para cumplir esa doble finalidad recaudatoria y redistributiva que ordena nuestra Constitución.

El Sindicato de Técnicos de Hacienda, Gestha, viene denunciando que las pequeñas y medianas empresas (un 16% de media) pagan casi tres veces más que las grandes sociedades (un 5,69% de media y muy lejos del 20% que debería tributar por el Impuesto de sociedades, por lo que propone establecer un tipo mínimo en este impuesto.

España presenta una “insuficiencia recaudatoria”, muy por debajo de la media de presión fiscal de la UE (entre 6 y 8 puntos por debajo) lo que implica perder unos 70.000 millones de euros anuales, que se traduce en una falta de “equidad” y un problema de “fraude” que nos aleja de los países de la UE. Esto se debe especialmente por la escasa recaudación del impuesto de sociedades, que grava los beneficios de las empresas y que desde 2007 se ha reducido a la mitad.

Defiende aumentar los impuestos directos (los que gravan en función de la riqueza o los ingresos, como el de sociedades o el IRPF para las rentas más altas en lugar de en los indirectos (que se aplican a todos los ciudadanos por igual, como el propio IVA). Y “convertir el impuesto de patrimonio en un impuesto sobre la riqueza” con un tipo mínimo de tributación igual para toda España que acabe con los desequilibrios, como en la Comunidad de Madrid, donde el impuesto está bonificado al 100% y, por tanto, en la práctica no se paga.

Del Impuesto sobre el patrimonio a las grandes fortunas te habla también el profesor de economía Eduardo Garzón en el siguiente video:

Faltan técnicos (en España son la mitad que en la media de la UE) para acabar con la economía sumergida, “entre un 20% y un 25%” del PIB, muy por encima de otros países de la UE y pidió al Gobierno que la Agencia Tributaria ponga “la lupa” en “las bolsas de gran fraude fiscal, y las “facilidades de elusión a las rentas altas, como sociedades, sicav y otros complejos instrumentos”.

Solo así se podrá cumplir el mandato constitucional, que establece la obligatoriedad de un sistema fiscal “redistributivo”.

Desde el último gobierno del PP, con Montoro, cualquier residente en España, español o extranjero, que tenga activos en el extranjero (valores, inmuebles o cuentas por valor superior a 50.000€) debe comunicarlo a Hacienda, bajo multas del 150% de la cuota no ingresada. A menudo el defraudador culpa a sus asesores fiscales, como si ello les librase de la culpa. Pues bien la nueva normativa obliga a los asesores fiscales, bajo amenaza de fuertes multas, a denunciar a sus propios clientes si les piden sacar dinero de España, y saca la lupa para controlar a españoles que “fingen vivir” para no pagar aquí.

Ahora vamos a ver qué opinas….

- ¿Qué ventajas e inconvenientes tiene trabajar “en negro”? ¿qué gana y pierde la sociedad con esta situación?

- Busca información de los países con mayor presión fiscal en la zona euro y los países con menor tributación.

- Busca en la Constitución Española lo que exige acerca de nuestro sistema fiscal y analiza por qué Gestha pide aumentar los impuestos directos en lugar de los indirectos para cumplir con el mandato constitucional

Ahora vamos con tu Plan de Empresa…

- Indica a qué tipo de impuestos quedaría sujeta, teniendo en cuenta tu forma jurídica y tu actividad.

- Busca información del calendario fiscal de esos impuestos y los modelos que debes presentar.

- Realiza un presupuesto para alguno de tus clientes y la factura final de la operación, aplicando los impuestos que procedan